Che cosa chiedono alle aziende alimentari le diverse generazioni di consumatori italiani?

Con un incremento di fatturato del 16,8% e un aumento delle esportazioni agroalimentari del 15,3%, il settore agroalimentare italiano nel 2022 ha registrato un’ottima crescita. Ma nel 2023 è previsto un rallentamento.

In un simile contesto, si moltiplicano le prove per aziende: tra le principali preoccupazioni dei manager del settore agroalimentare per il prossimo futuro spiccano la sfida tecnologica e l’impatto dei cambiamenti climatici. A cui si aggiungono diverse aspettative da soddisfare per le diverse generazioni coesistenti di consumatori, che cercano nei prodotti risposte diverse a seconda delle fasce di età: per la Generazione Z, ad esempio, la priorità nella ricerca prodotti è la provenienza da filiere sempre più sostenibili.

È quanto emerge da due ricerche realizzate da Intesa Sanpaolo e AlixPartners per Gruppo Food, editore specializzato da oltre 30 anni nell’informazione per l’industria e la distribuzione alimentare. La prima ha analizzato l’attuale scenario macroeconomico in cui si trovano ad operare le aziende del comparto, mentre la seconda ha interrogato i manager delle aziende sui principali fattori di incertezza per il prossimo futuro.

SETTORE AGROALIMENTARE, LA RICERCA DI INTESA SANPAOLO

Secondo la ricerca sul settore agroalimentare nazionale realizzata da Intesa Sanpaolo per Gruppo Food, l’Italia nel 2022 ha registrato un’ottima crescita con un aumento di fatturato del 16,8% e si colloca al quarto posto in Europa, di poco sotto la Germania (+18,6%) ma davanti a Danimarca (+13,5) e Francia (+12,5%). Un successo garantito anche dalla spinta dei prezzi di produzione, che per il settore alimentari e bevande sono aumentati del 13,7%. Infatti le tensioni internazionali hanno causato il rincaro di tutte le commodities agricole, i cui i prezzi oggi sono rientrati ai livelli pre-guerra, ma restano comunque superiori a quelli del 2019.

Ottimi risultati per l’export. Complice anche il ritorno alla crescita dei consumi fuori casa, i dati dell’indagine dimostrano che nel 2022 l’export è cresciuto del 15,3% a prezzi correnti nel 2022, toccando i 59 miliardi di euro, con valori in crescita in tutte le filiere. La forte crescita dei valori delle importazioni però ha portato in negativo il saldo commerciale complessivo di circa due miliardi di euro.

Per le imprese del settore coinvolte nell’indagine l’aumento dei costi per energia, materie prime e trasporti è la maggiore difficoltà riscontrata. Più sentita, rispetto al resto dell’economia, è la preoccupazione per i cambiamenti climatici, che ha raccolto il 30% delle risposte nell’inchiesta periodica svolta da Intesa Sanpaolo presso le filiali specializzate nel mondo Agribusiness. Consapevoli di queste difficoltà, tante aziende capofila stanno attivando politiche di sostegno a tutela dei loro fornitori strategici, soprattutto nella filiera lattiero-casearia e dell’olio.

La previsione sul 2023 è di un generalizzato rallentamento: fatturato in crescita per tutte le filiere, ma con un ritmo inferiore al 2022, dato anche l’atteso calo dei prezzi. Infatti, il prezzo di numerose materie prime, industriali e agricole è in riduzione, così come le quotazioni del gas naturale, in questo inizio 2023, sono sotto le attese di fine 2022.

Rimangono positive le prospettive per le esportazioni: “La crisi energetica può causare una perdita di competitività, soprattutto nei confronti dei concorrenti europei – spiega Gregorio De Felice, chief economist Intesa Sanpaolo -. L’Italia però conta su un ottimo posizionamento qualitativo: è quinto esportatore mondiale di alimentari e bevande, con una quota di mercato del 4,1% nel 2021, e sale al quarto posto nella fascia ‘top di gamma’, con una quota di mercato del 5,4%”.

Le priorità delle aziende in un simile contesto? Le strategie delle imprese agroalimentari italiane nel medio termine prevedono interventi in ottica green, digitalizzazione e recupero di efficienza. Infatti, le aziende che si sono dotate di certificazioni ambientali e di qualità o brevetti hanno registrato tassi di crescita di fatturato e di redditività superiori a chi non ha effettuato investimenti immateriali di questo tipo. Fondamentali saranno i fondi del Pnrr, anche se emerge che gli strumenti a disposizione sono ancora poco conosciuti dalle imprese.

NAVIGARE NELL’ERA DELL’INCERTEZZA TRA SFIDA TECNOLOGICA E DIVERSE ESIGENZE DI CONSUMO, ALIXPARTNERS DISRUPTION INDEX

In crescita per il 2023 nel settore del Food and Beverage è anche il livello di incertezza percepito dalle aziende che si attesta anche superiore rispetto alla media degli altri comparti economici. Il Disruption index nel comparto F&B sale di 12 punti in due anni, dal 70 del 2021 all’82 del 2023, superando così l’incertezza media attesa dal retail e da altre categorie merceologiche. A dirlo è l’ultima indagine condotta da AlixPartners, società di consulenza globale, che ha intervistato 3mila manager di aziende con ricavi superiori ai 100 milioni di euro in 9 Paesi del mondo. Secondo Marco Eccheli, Partner & Managing Director AlixPartners, “il ciclo economico degli ultimi 5-10 anni è più accelerato e ondivago rispetto a quello tradizionale“.

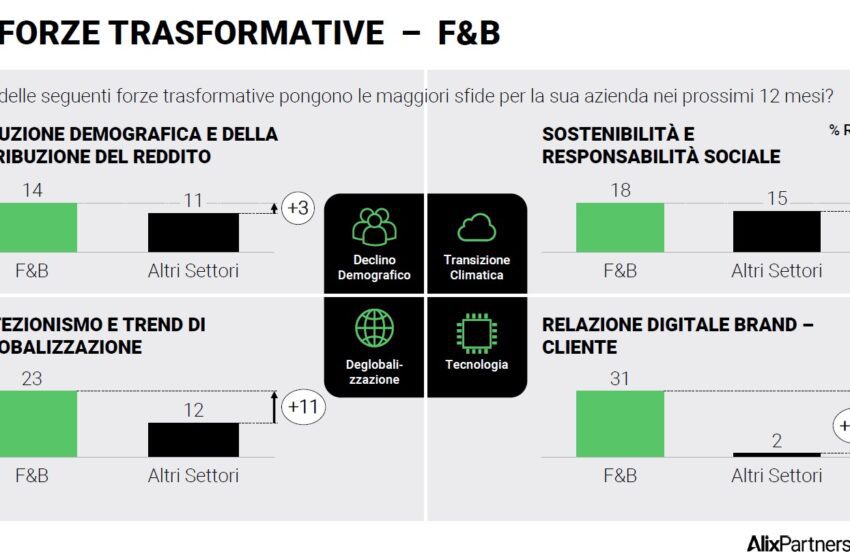

La preoccupazione più sentita da parte delle aziende del Food?

Il 23% dei manager intervistati dichiara di essere preoccupato che la propria azienda non riesca a tenere il passo del cambiamento. Secondo AlixPartners sono 4 le principali forze trasformative in atto nel contesto socio-economico attuale con conseguenti ricadute sui produttori: i fenomeni del declino demografico e dell’incremento dell’aspettativa di vita stanno riplasmando la società, con profonde implicazioni in economia, settori e manodopera a livello globale e l’instaurarsi di nuove abitudini di consumo; la transizione climatica da un lato fornisce impulso alla green economy, dall’altro impone adattamenti agli effetti del cambiamento climatico e nuovo stagionalità dei consumi; la globalizzazione è in profondo mutamento, con impatti a lungo termine sulle supply chain e sulle relative strutture di costo che devono essere sempre più locali ed integrate; infine l’innovazione tecnologica procede a un tasso senza precedenti nella storia e impone alle aziende di evolvere verso nuovi modelli digitali per non restare indietro.

Per i manager dell’agroalimentare la sfida prioritaria è quella tecnologica. Non a caso ogni tre anni raddoppia l’adozione di e-commerce in campo alimentare. La relazione digitale tra brand e cliente è il focus principale del settore nei prossimi 12 mesi. “Su questo aspetto – sottolinea Marco Eccheli, Partner & Managing Director AlixPartners – le aziende intervistate vedono come fondamentale il lancio di un canale e-commerce, diretto o attraverso player terzi come Amazon. Oppure puntano ad implementare maggiormente aspetti collegati all’e-commerce esistente, come le referenze dedicate, il customer relationship management e iniziative di social listening”.

Cosa chiedono all’industria alimentare le diverse generazioni di consumatori?

Secondo l’indagine di AlixPartners a pesare sono anche le differenti aspettative sul Food italiano da parte dei consumatori in base alle loro età. Per la Generazione Z i produttori dovrebbero focalizzarsi su filiere più sostenibili; per i Millennials i prodotti italiani dovrebbero utilizzare invece ingredienti naturali e biologici; la Generazione X mette invece in cima alla lista delle priorità la ricerca di prodotti dal ridotto apporto calorico. Questo dimostra la difficoltà delle aziende nel doversi interfacciare con generazioni conviventi ormai caratterizzate da abitudini di consumo alimentare molto diverse e sempre più distintive per classe generazionale.